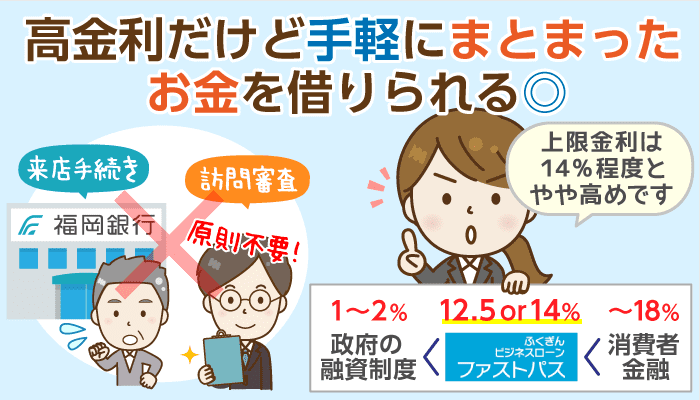

政府の融資制度を使うほどでもない事業資金を、調達する方法は無いのかな?

そんな個人事業主、あるいは法人にとって重要な選択肢となってくれるのが「福岡銀行ビジネスローン<ファストパス>」。

政府の融資制度に比べ金利条件こそ良くありませんが……。

担保や保証人に加え、来店さえ原則不要ということで、個人向けローンとほとんど変わらない感覚で利用可能となっています。

今回はそんな福銀のビジネスローンについて、その基本情報や特色を、実際に同行へ問い合わせを行いながらまとめさせて頂きました。

福岡銀行ビジネスローン「ファストパス」の基本情報とメリット・デメリット

それでは早速、福岡銀行ビジネスローン「ファストパス」の内容について見ていきましょう。

①上限金利は14.0%とカードローン並み……。好条件を求めるならリスキー

福岡銀行ビジネスローン「ファストパス」の基本情報は以下の通りです。

| 金利 | 融資額 |

|---|---|

| 3%~14% (福銀利用者) 5%~12.5% (マネーフォワード経由の申込み) |

100万円 ~1000万円 |

| ローンタイプ | 融資期間 (返済回数) |

| 証書貸付 (1回きりの貸付) |

1ヶ月~36ヶ月 |

| 担保、保証人 | 諸手数料 |

| 不要 ※ただし法人の場合は法人代表者の連帯保証が必要か |

不要 |

| 申込み条件(公式HPより) | |

九州(沖縄県を除く)・東京都・愛知県・大阪府・広島県・山口県内で事業を営む法人及び個人事業主のうち、以下いずれかの条件を満たすお客さま

|

|

| 備考 | |

|

|

担保や保証人、手数料が原則不要であるのは嬉しいところですが……。

適用金利の幅は広く、その適用条件も「審査結果による」という曖昧なもの。

そしてその上限金利は12.5%または14.0%と、銀行カードローン並みの高さです。

これに対し、日本政策金融公庫が取り扱う、中小業者/個人事業主を対象とした融資制度(無担保)の金利は1~2%前後。

金利を最優先するのであれば福岡銀行の利用はまず視野に入りません。あらかじめご承知おきください。

★「福岡銀行との取引が無くても、13ヶ月以上分の預金取引データが残っているマネーフォワード利用者」の金利が上限12.5%となることを考えると……。

13ヶ月以上福岡銀行と取引を続けている事業者の貸付金利は12.5%以下になりやすいと推測されます。

ただ、この場合も当然、日本政策金融公庫のローン等に比べればかなり高金利です。

②その分申し込みの手間は少なく、来店すらも原則不要

日本政策金融公庫の融資制度に比べると、かなり高金利と言わざるを得ない「福岡銀行」ファストパス。

それならこのローンの利点は何かというと、やはり「申込み~契約に必要な手間の軽さ」でしょう。

これに関しては実際に比較してみるのが分かりやすいかと思います。

| 福岡銀行 | 日本政策金融公庫 | |

|---|---|---|

| 総必要日数 | 早ければ2週間以内 | 1ヶ月程度~ |

| 必要来店回数 | 0回 ※口座開設済みの場合 |

2回~ 面談必須 さらに職員の訪問あり |

| 必要書類 |

|

他 |

ご覧の通り、福岡銀行「ファストパス」は日本政策金融公庫の貸付制度に比べ、

- 融資までに掛かる時間が短い

- 口座があれば来店や面談、訪問審査などが一切必要ない

- 用意すべき必要書類が少ない

といったように、「手間の軽さ」に特化しているわけですね。

③つまり「出来る限り簡単に、銀行からまとまったお金を借りたい」場合向き

ここまで触れてきた通り、福岡銀行「ファストパス」の特徴は、

- 高金利

- 来店や訪問審査などの手間が一切ない

の2つ。

これをまとめると、「ファストパス」は「日本政策金融公庫や、従来の銀行の事業者向け貸付を使うほどでもない、短期の借入向き」のサービスと言えるでしょう。

実際、「ファストパス」の返済期間も最長36ヶ月(3年)とごく短く設定されていますね。

★マネーフォワード経由でも申込みは可能ですが、毎月の返済を行うための口座は「福岡銀行」のものに限られますのでご留意ください。

口座をお持ちでない場合は、契約までに開設を済ませる必要があります。

「高金利、かつ手軽に契約できる」という特徴を同じくするビジネスローンの提供元として、他に挙げられるのが各貸金業者(消費者金融会社)。法人、個人事業主両方へ融資を行っているところだと、「アイフル」やその子会社である「AGビジネスサポート株式会社」等が挙げられます。

こういった業者は、一言でいうと福岡銀行よりも「高金利、手軽」という特徴が強いです。こちらも実際に比べてみると分かりやすいでしょう。

| 福岡銀行 | アイフル (無担保) |

|

|---|---|---|

| 上限金利 | 14.0% | 18.0%※ |

| 融資上限 | 1000万円 | 500万円 |

| 融資までの日数 | ~2週間程度 | 2~3営業日程度 (来店契約時) |

| 返済用口座 | 福岡銀行口座 | 任意の金融機関口座 |

福岡銀行よりもさらにスピーディな借入を希望するのであれば、「アイフル」他消費者金融への申込みも視野に入るでしょう。

とは言え2週間ほどの日数が掛かっても問題ないのであれば、いくらかは条件の良い「ファストパス」への申込みを優先したいところです。

福岡銀行に聞いた!ビジネスローン「ファストパス」契約の流れと必要日数

ここからは福岡銀行ビジネスローン「ファストパス」への申込みを検討しているあなたのため、その契約の流れについて解説させて頂きます。

まずは公式HPに載っていなかった必要日数などについて、実際に福岡銀行へ問い合わせを行った結果をご覧ください。

融資が下りるまでに必要な日数は2~3週間程度でしょうか?

場合によってはそこから減額となってしまう場合もございますが…。

(2020年3月問い合わせ分)

必要な書類さえ早くそろえられたなら、2週間足らずで融資が下りる可能性もある模様。

契約を急ぎたいのであれば、各書類(後述)を事前に用意しておけると良いですね。

①おおまかな契約の流れ

今回の問い合わせ結果と公式HP情報を元に、おおまかな契約の流れをまとめると以下のようになります。

福岡銀行ビジネスローン「ファストパス」

契約の流れ

※申込み確認の電話が入る可能性あり

可決なら契約書類の郵送

(ここまで早ければ2週間以内)

契約書のやり取りは郵送で行いますので、すでに福岡銀行に口座をお持ちであれば来店手続きは不要。

銀行の事業性融資とは思えないくらいの手間の少なさが、「ファストパス」最大の魅力と言って良いでしょう。

また審査を受けるまでの手続きが非常に簡単であることから、半ばダメもとでの申込みも、一般的な事業性融資に比べ決行しやすいかと思います。

★申込時点で福岡銀行口座をお持ちでない場合、契約手続きを行うまでに口座開設を済ませておく必要があります。

個人事業主が個人用普通口座を用いて融資を受ける場合であれば、この口座開設手続きはスマートフォンアプリから、来店なしで済ませることも可能です(要運転免許証)。

CHECK福岡銀行公式HP「事業用口座を開設される個人のお客さまへのお願い」

CHECK福岡銀行公式HP「法人名義の口座を開設されるお客さまへのお願い」

②契約に必要な書類

福岡銀行「ファストパス」契約のために必要な書類は以下の通りです。

| 個人事業主 |

|---|

|

| 法人 |

|

各書類はコピーを取り、それを契約書に同封し送る形となるでしょう。

印鑑証明書の取得方法については、お住まいの市区町村役場の公式HP等をご確認ください。

参考福岡市公式HP「印鑑登録の申請」

※個人向け

参考福岡法務局公式HP「福岡法務局 取扱事務一覧表(商業・法人登記、電子認証)」

※法人向け

まとめ

- 福岡銀行ビジネスローン「ファストパス」の特徴は以下の通り。

- 日本政策金融公庫や従来の銀行の事業性融資に比べ、「高金利だが手軽」な借入方法

┗とは言え消費者金融ほどではない - 来店手続きや訪問審査も原則不要

→日本政策金融公庫等を使うほどでもない、短期(3年以内)の事業性資金の調達向け

- 日本政策金融公庫や従来の銀行の事業性融資に比べ、「高金利だが手軽」な借入方法

- 融資までの必要日数は早ければ2週間以内。契約を急ぐなら必要書類を事前に用意しておきたい

従来の融資制度と、消費者金融系ビジネスローンの中間に近い性質を持つ、福岡銀行ビジネスローン「ファストパス」。

面倒な手続きを避けながら、それでも少しは良い条件で借りたい…という福岡銀行ユーザー(またはマネーフォワードユーザー)にとっては、重要な選択肢となってくれること間違いなしでしょう。

カードローン診断ツール

「もしも、カードローンを使うなら、自分にはどれがいいんだろう……?」

そんな疑問に答えるカードローン診断ツールを作りました!

匿名&無料で使えるので、ぜひ試してみてください!